Comprar una casa es una de las decisiones financieras más importantes en la vida de una persona. En México, los dos métodos más comunes para financiar la compra de una vivienda son a través de créditos Infonavit y créditos bancarios. A continuación, te ofrecemos una visión detallada y comparativa de ambas opciones para ayudarte a tomar una decisión informada.

Créditos Infonavit

1. ¿Qué es Infonavit?

El Instituto del Fondo Nacional de la Vivienda para los Trabajadores (Infonavit) es una institución pública que proporciona créditos hipotecarios a los trabajadores afiliados al Instituto Mexicano del Seguro Social (IMSS). Infonavit permite financiar la compra, construcción, remodelación o mejoramiento de viviendas.

2. Características del Crédito Infonavit:

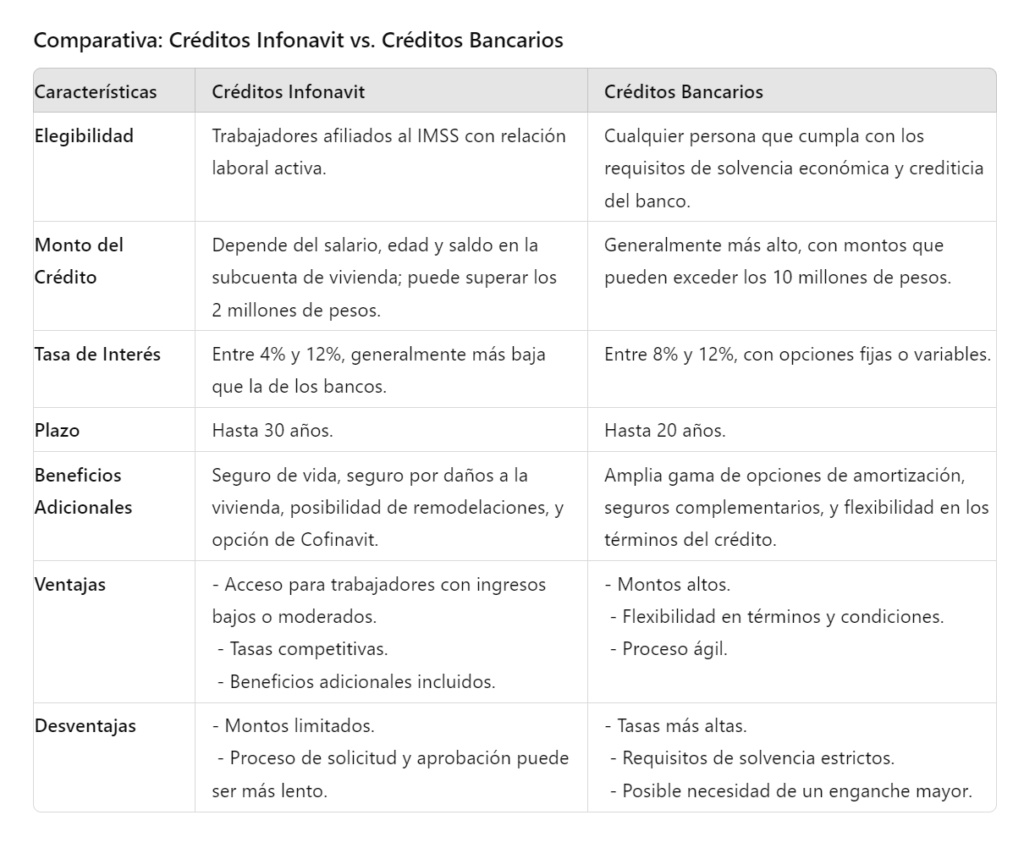

- Elegibilidad: Disponible para trabajadores afiliados al IMSS con una relación laboral activa.

- Monto del Crédito: Depende del salario, edad y saldo en la subcuenta de vivienda del trabajador. En 2024, los montos máximos pueden superar los 2 millones de pesos, dependiendo del perfil del solicitante.

- Tasa de Interés: Generalmente más baja que la ofrecida por los bancos, con un rango que suele variar entre 4% y 12%, dependiendo del salario del trabajador y las políticas actuales.

- Plazo: Hasta 30 años para pagar.

- Beneficios Adicionales: Incluye seguro de vida, seguro por daños a la vivienda y posibilidad de utilizar el crédito para remodelaciones. Los créditos también pueden combinarse con otros programas como Cofinavit para aumentar el monto del financiamiento.

3. Ventajas de Créditos Infonavit:

- Acceso a Crédito: Ideal para trabajadores con ingresos bajos o moderados.

- Tasas Competitivas: Generalmente más accesibles en comparación con las tasas bancarias.

- Beneficios Adicionales: Incluye seguros y opciones de remodelación, así como la posibilidad de combinar con Cofinavit.

4. Desventajas de Créditos Infonavit:

- Montos Limitados: Menor capacidad de financiamiento en comparación con créditos bancarios.

- Proceso Lento: La solicitud y aprobación pueden demorar más tiempo.

Créditos Bancarios

1. ¿Qué es un Crédito Bancario?

Un crédito bancario hipotecario es un préstamo proporcionado por instituciones financieras privadas para la compra de una vivienda. Estos créditos están disponibles para cualquier persona que cumpla con los requisitos establecidos por el banco.

2. Características del Crédito Bancario:

- Elegibilidad: Disponible para cualquier persona que cumpla con los requisitos de solvencia económica y crediticia del banco. Los criterios suelen incluir un buen historial crediticio y una relación deuda-ingreso favorable.

- Monto del Crédito: Generalmente más alto que los créditos Infonavit, con montos que pueden exceder los 10 millones de pesos, dependiendo del ingreso y perfil del solicitante.

- Tasa de Interés: Puede ser fija o variable, con un rango general de entre 8% y 12%. Algunos bancos ofrecen tasas promocionales o más competitivas.

- Plazo: Hasta 20 años para pagar.

- Beneficios Adicionales: Amplia gama de opciones de amortización, seguros complementarios y flexibilidad en los términos del crédito.

3. Ventajas de Créditos Bancarios:

- Montos Altos: Mayor capacidad de financiamiento para propiedades de mayor valor.

- Flexibilidad: Opciones más variadas en términos y condiciones.

- Proceso Ágil: Aprobación y desembolso suelen ser más rápidos en comparación con los créditos Infonavit.

4. Desventajas de Créditos Bancarios:

- Tasas Más Altas: Generalmente más elevadas en comparación con las tasas de Infonavit.

- Requisitos Estrictos: Requiere cumplir con rigurosos criterios de solvencia y puede necesitar un enganche mayor.

Tanto los créditos Infonavit como los créditos bancarios tienen sus ventajas y desventajas. La mejor opción depende de tus circunstancias individuales, incluyendo tu nivel de ingresos, estabilidad laboral y capacidad de pago. A continuación te ofrecemos algunas recomendaciones para ayudarte a tomar una decisión informada:

- Evalúa tus Necesidades: Considera el monto que necesitas y tu capacidad de pago. Si requieres un financiamiento más alto, los créditos bancarios pueden ser más adecuados.

- Compara Tasa de Interés y Plazos: Analiza las tasas y los plazos ofrecidos por ambas opciones para determinar cuál se ajusta mejor a tu situación financiera.

- Consulta con un Asesor Financiero: Un experto puede ayudarte a comprender mejor las implicaciones de cada opción y a tomar la decisión más adecuada para tus necesidades.

Tomar una decisión informada es clave para asegurar una inversión exitosa y una experiencia positiva en la compra de tu nueva vivienda. ¡Explora tus opciones y elige el camino que te brinde mayor tranquilidad y satisfacción!